- 发布日期:2025-10-08 04:09 点击次数:128

作为光伏逆变器和储能系统的全球双龙头,阳光电源的投资价值不仅在于其领先的市场地位,更在于其在全球能源转型浪潮中构建的深厚护城河和卓越的全球化能力。

核心投资价值概要

阳光电源的核心投资逻辑可以总结为:“锚定光储黄金赛道,凭借技术、品牌与渠道的全球龙头地位,持续受益于行业高增长,并通过一体化协同优势,穿越周期,实现长期稳健增长。”

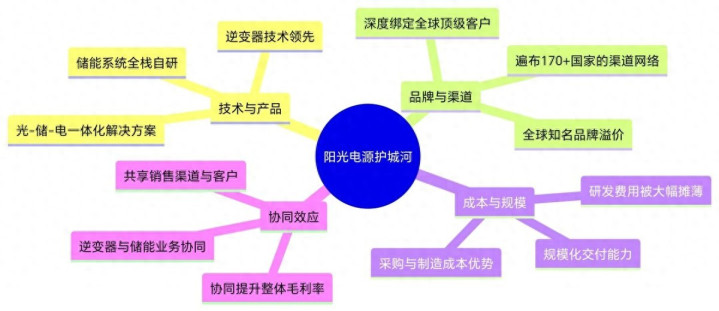

下面,我们通过一个动态的“护城河”模型来直观展示其核心竞争优势:

核心业务板块深度分析

业务板块

市场地位与驱动因素

贡献与看点

光伏逆变器 (基本盘与现金牛)

全球龙头(与华为常年争夺榜首),是公司的基石业务和利润来源。

1. 技术领先:产品线覆盖户用、工商业和大型地面电站,转换效率全球领先。 2. 渠道深厚:业务遍及全球170多个国家,建立了强大的售后服务体系。 3. 稳定增长:尽管行业增速放缓,但其龙头地位有助于维持高市占率和稳定利润,为公司其他业务输送现金流和品牌背书。

储能系统 (最大增长引擎)

全球储能系统集成龙头。这是公司当前最重要的增长极和估值弹性的主要来源。

1. 高速增长:根据2025年数据,其上半年储能系统收入同比增长127.78%,Q1订单超40GWh,增长动能极其强劲。 2. 全栈自研:从电芯(虽不直接生产,但深度参与设计和测试)、PCS、EMS到系统集成全部自主掌控,确保系统安全、高效和低成本。 3. 全球化布局:凭借逆变器建立的渠道,储能业务快速切入欧美等高价值市场,享受高溢价和高毛利。

电站投资开发 (协同与拉动)

国内领先的光伏/风电电站EPC开发商。

1. 业务协同:有效拉动自身逆变器和储能产品的内部销售,是“解决方案”的重要组成部分。 2. 风险控制:公司对该业务依赖度降低,更注重其战略协同价值,而非规模本身。

投资亮点与潜在风险

核心亮点:

1. 赛道优势 (Right Space):牢牢占据 “光伏大脑”(逆变器) 和 “新能源稳定器”(储能) 两大黄金赛道,需求具备长期确定性。

2. 龙头地位 (Leading Position):在两大主赛道均处于全球第一梯队,享有定价权、品牌溢价和客户粘性。

3. 全球化能力 (Global Reach):成功的全球化布局使其能规避单一市场风险,并获取海外市场更高的利润率。

4. 协同效应 (Synergy):逆变器与储能的客户高度重合、技术同源,销售渠道共享,产生强大的“1+1>2”的协同效应,是其他单一业务公司难以比拟的。

潜在风险与挑战:

1. 行业竞争加剧:逆变器和储能领域竞争者众多,国内价格战激烈,可能侵蚀公司毛利率。

2. 海外市场风险:包括地缘政治冲突、贸易壁垒(如美国的关税和政策限制)、汇率波动等。

3. 技术迭代风险:电力电子技术和电化学技术迭代迅速,公司需持续投入高额研发以维持领先地位。

4. 供应链波动:上游原材料(如锂、IGBT芯片)价格的剧烈波动会对成本控制带来压力。

财务与估值视角

· 财务表现:公司在过去几年保持了营收和净利润的高速增长,尤其是在储能业务的拉动下。毛利率在经历行业波动后保持相对稳定,体现了其优秀的成本转嫁和管理能力。

· 估值考量:作为成长型龙头公司,其估值(PE/PEG)通常不便宜。投资者更应关注其长期的成长空间和确定性,而非短期的估值波动。可在市场对行业短期悲观(如担心价格战、需求波动)导致股价回调时,视为中长期布局的良机。

总结

阳光电源是一家战略清晰、管理优秀、护城河深厚的平台型新能源巨头。它已经超越了单纯的光伏逆变器公司,成长为全球性的光储解决方案提供商。

· 对于长期投资者而言,阳光电源是配置新能源板块的核心标的,能够同时分享光伏和储能两大行业的成长红利。

· 对于趋势投资者而言,需密切关注其储能业务的订单增长、毛利率变化以及海外市场的拓展情况,这些是驱动股价短期表现的关键因素。